Plavba proti prúdu je vysiľujúca a stojí veľa energie. V prípade investora hlavne veľa peňazí.

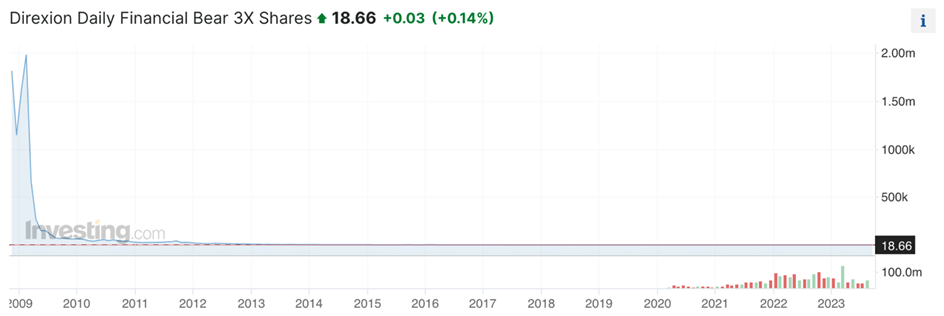

Príbeh tejto investície sa začal písať v neskorú jeseň roku 2008 po páde Lehman Brothers. Ako som už spomenul, s kamošom sme v tom čase intenzívne „trejdovali“ (obchodovali ako blázni takmer denne) a hľadali akcie a finančné nástroje, do ktorých „investovať“. A jedného dňa, už ani neviem či som s tím prišiel ja, alebo môj kamoš (nie je podstatné), sme objavili finančný nástroj pod názvom Direxion Daily Financial Bear 3X Shares (symbol/ticker: FAZ).

Jedná sa v podstate o nástroj, ktorý zodpovedá 3x napákovanému shortu na index finančného sektora. Ako funguje „short“ – teda predaj „na krátko“, som sa snažil objasniť už pri spoločnosti Tesla.

Dolfiho TIP! Prečítajte si tiež predchádzajúcu časť: Veľký seriál: Moja investičná cesta (časť VIII.)

Toto bolo niečo obdobné, len s tým rozdielom, že podkladovým aktívom, ktorý bol „shortovaný“, nebola jedna konkrétna akcia(účastina) Akcia je cenný papier, ktorý potvrdzuje veľkosť účasti jej majiteľa na základom imaní akciovej spoločnosti. Predstavuje práva akcionára ako spoločníka podieľať sa podľa zákona a stanov spoločnosti na jej... (spoločnosť), ale celý index finančného sektora, pričom sa jednalo dokonca o 3 násobné napákovanie. To v praxi znamenalo, že ak finančný index za jeden deň klesol napr. o -5 %, tak tento index za ten istý deň zaznamenal nárast o +15 % (3×5).

Už som tiež písal, že v tom čase najväčších búrok na burze aké som dovtedy a aj odvtedy pri investovaní zažil, nebolo nijak výnimočné, aby sa hlavné akciové indexy (napr. S&P 500) menili počas dňa aj o viac ako 5 %. Pričom, práve index finančného sektora bol jedným z najviac volatilných, pretože vtedy boli pod tlakom (rozumej najviac klesali) práve finančné sektory (investori sa najviac obávali stability finančných spoločností).

Tak si asi dokážete predstaviť, že keď tieto denné výkyvy v intervale bežne 5-10 % vynásobíte 3x, akú volatilitu a prípadné zisky dokážete dosahovať na dennej báze. Výhra takmer ako v kasíne pri rulete, keď vsadíte na konkrétne číslo. V tomto prípade ste našťastie neprišli o celú výšku Vášho vkladu, keď sa Vám štastena obrátila chrbtom. A mali ste navyše pred sebou nový deň a ten prinášal aj novú nádej a ďalšiu šancu na výhru. No a keď tá výhra prišla, tak ste si povedali, že prečo odchádzať od stola, keď matematicky je to 50:50 a zajtra máte šancu dnešnú výhru opäť znásobiť. A tak ste ju nechali ležať na stole a dúfali, že fortúna Vás len tak rýchlo neopustí.

V mojom prípade sú tie peniaze obrazne povedané na stole až dodnes. Áno, môže sa Vám to zdať neuveriteľné, ale je to fakt. Je síce pravda, že za tú dobu som najmä na začiatku zaznamenal aj fakt vysoké (najmä v % vyjadrení) výhry (mám na mysli zisky) a časť z nich som aj zrealizoval, čo rozhodne zmiernilo moje celkové straty z tejto investície, no nepochybne, keď to zoberiem ako celok, tak na tomto titule som určite v hlbokej strate.

Presnú sumu Vám síce nepoviem, pretože ju ani sám presne neviem vyčísliť, no aspoň približne viem, že by mohla byť niekde na úrovni zisku z niektorej z mojich najvýnosnejších akcií. Čiže fakt poriadná sekera.

Najmä znalí veci by si mohli položiť otázku, že prečo som sa dočerta už dávno tejto pozície nezbavil, a prečo „defacto“ 15 rokov plávam proti extrémne silnému prúdu lacných peňazí, ktorými centrálne banky viac ako 10 rokov zaplavujú finančný trh? Moja odpoveď je nasledovná.

Za prvé, kto vedel, že takéto „bezprecedentné“ obdobie bude trvať tak dlho? Ja teda rozhodne nie. Moje očakávanie bolo, že centrálne banky ukončia tzv. „kvantitatívne uvoľňovanie“ (rozumej nalievanie obrovského množstva super lacných peňazí do ekonomiky) podstatne skôr, než sa to reálne stalo.

Za druhé, časť pôvodnej pozície vo FAZ som pred rokmi (bohužiaľ nie hneď v roku 2009) postupne predal (samozrejme so stratou), takže tých 15 rokov až dodnes som si nechal len menšiu časť tejto pozície, ktorá v súčasnosti nepredstavuje ani 1% môjho portfólia (v minulosti s výnimkou rokov 2008 a 2009 sa toto percento hýbalo v intervale cca. 2-3%).

No a za tretie, na túto investíciu sa pozerám ako na poistenie svojho portfólia do „zlého počasia“. Mám v pláne túto pozíciu dlhodobo udržiavať (s podielom na úrovni do 1%) s tým, že v prípade „korekcie“ trhu (poklesu cien akcií) by ceny FAZ rástli a ja časť (alebo všetko podľa okolností) predám a za takto uvoľnené financie nakúpim za nižšie ceny iné akcie.

Pre niekoho môže byť takýto postup špekuláciou, no pre mňa má charakter poistenia resp. diverzifikácie. Áno, moje portfólio by bez tejto zložky mohlo vykazovať o zlomky percent vyššiu výkonnosť, no zároveň by bolo aj viac volatilné a menej diverzifikované pre horšie časy. A ja s nimi vždy počítam, pretože krásne počasie môže trvať dlho, ale nikdy nie na veky. Búrka skôr či neskôr vždy príde a obyčajne, čím príde neskôr, tým býva aj intenzívnejšia. Takže toto je moje riešenie na obdobie búrok.

Pokračovanie seriálu opäť už o 2 týždne.

Róbert Kopál

Riaditeľ Asociácie obchodníkov s cennými papiermi

Dolfiho TIP! Prečítajte si tiež predchádzajúcu časť: Veľký seriál: Moja investičná cesta (časť VIII.)