Za posledných 10 rokov by bolo víťazom investičné riešenie – kúpiť investičný byt, ale premýšľajte radšej, čo bude nasledujúcich 10 rokov.

Prečo pojem „štandardné“? Možno ste si všimli v názvoch niektorých fondov skratku UCITS (Undertakings for collective investments in transferable securities) – čo znamená, že tieto fondy dodržiavajú štandardy schválené smernicou EÚ.

Tieto realitné fondy ešte môžeme deliť na dva druhy:

ETF fondy spravidla (nie vždy) len pasívne kopírujú burzový index (v našom prípade realitný) a na Slovensku majú zvýhodnený daňový režim. Investor – klient ich nakupuje a predáva cez burzu prostredníctvom investičnej platformy.

Podielové fondy sú spravidla (nie vždy) aktívne riadené a výnos sa zdaňuje sadzbou 19%. Klient ich nakupuje buď cez investičnú platformu alebo priamo u správcu. Správca vydá pre klienta nové podiely a pri predaji (redemácii) ich umorí. Mnohé zo zahraničných podielových fondov ale majú aj časť svojich podielov prihlásených na obchodovanie na burze (to ale nie je dôležité, aby sme sa nezamotali).

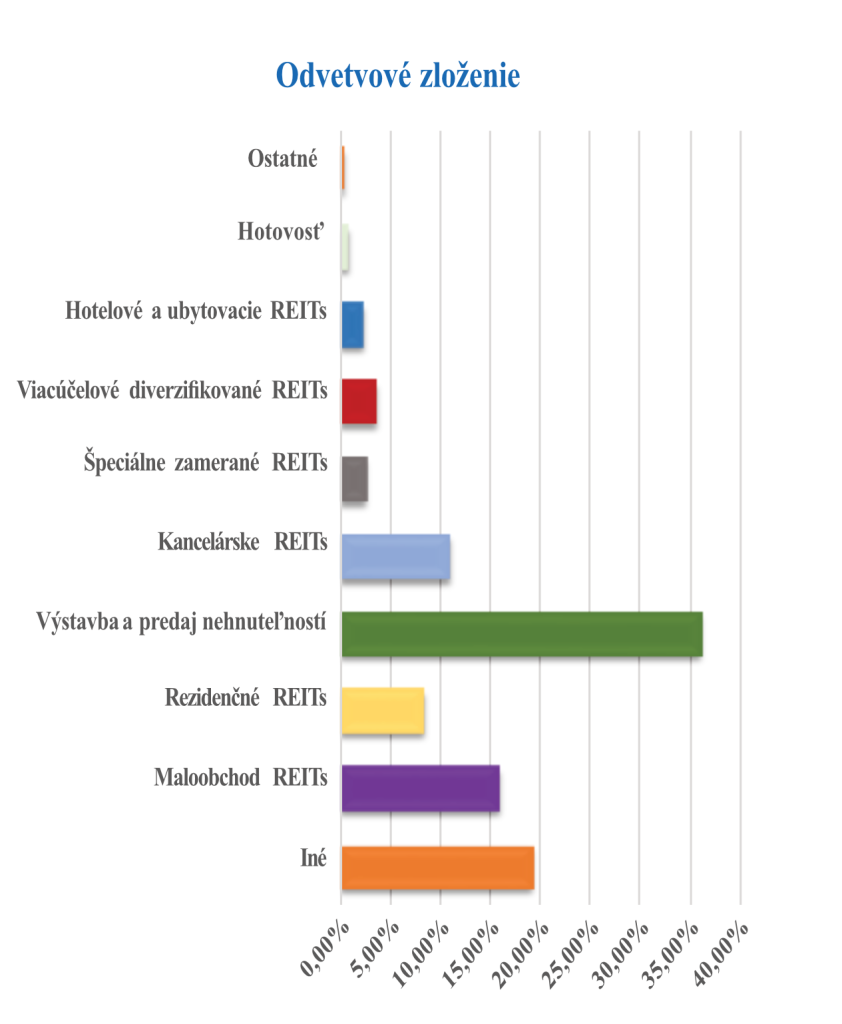

Tieto fondy nakupujú do svojho portfólia práve REITs fondy – teda realitné spoločnosti. Ceny REITs, a teda aj hodnoty realitných fondov sa denne menia. Niekedy rastú a niekedy klesajú, rovnako ako akékoľvek iné akcie.

Dolfiho TIP! Prečítajte si tiež predchádzajúcu časť: Realitné investície – všeliek alebo klam? (časť I.)

Ako je možné, že ceny niekedy aj celkom prudko klesajú, keď sú zložené z nehnuteľností a ich ceny sa tak rýchlo nemenia? Je to spôsobené vysokou transparentnosťou trhu. Investori ich dokážu rýchlo predať, ak majú lepšie investičné príležitosti alebo ak si myslia, že ich o nejaký čas lacnejšie nakúpia. Náladu investorov ovplyvňujú hospodárske cykly aj úrokové sadzby.

Fondy môžu dividendu vyplácať, alebo reinvestovať. V rovine všeobecného investičného odporúčania môžem uviesť ako príklad portfólio zložené z dvoch ETF. Tieto ETF majú tú výhodu, že existuje trieda, ktorá dividendu vypláca aj trieda, ktorá ju reinvestuje.

Tieto fondy sú síce nákladnejšie na správu ako REITs (ročné náklady na správu okolo 0,5%), ale zase majú lepšiu diverzifikáciu portfólia (sú menej rizikové) a lepší daňový režim

Je dôležité, že tieto fondy sú registrované v Írsku, kde je pre fondy výhodný daňový režim. Typický investor realizuje realitné investície práve preto, že chce čerpať pravidelnú dividendu. Ak je fond registrovaný v Írsku, dividendu obdrží nezdanenú a zdaňuje ju sám. Sadzba dane z dividend je na Slovensku 7%, čo je podstatne menej ako Francúzskych 28%, či Nemeckých 30%.

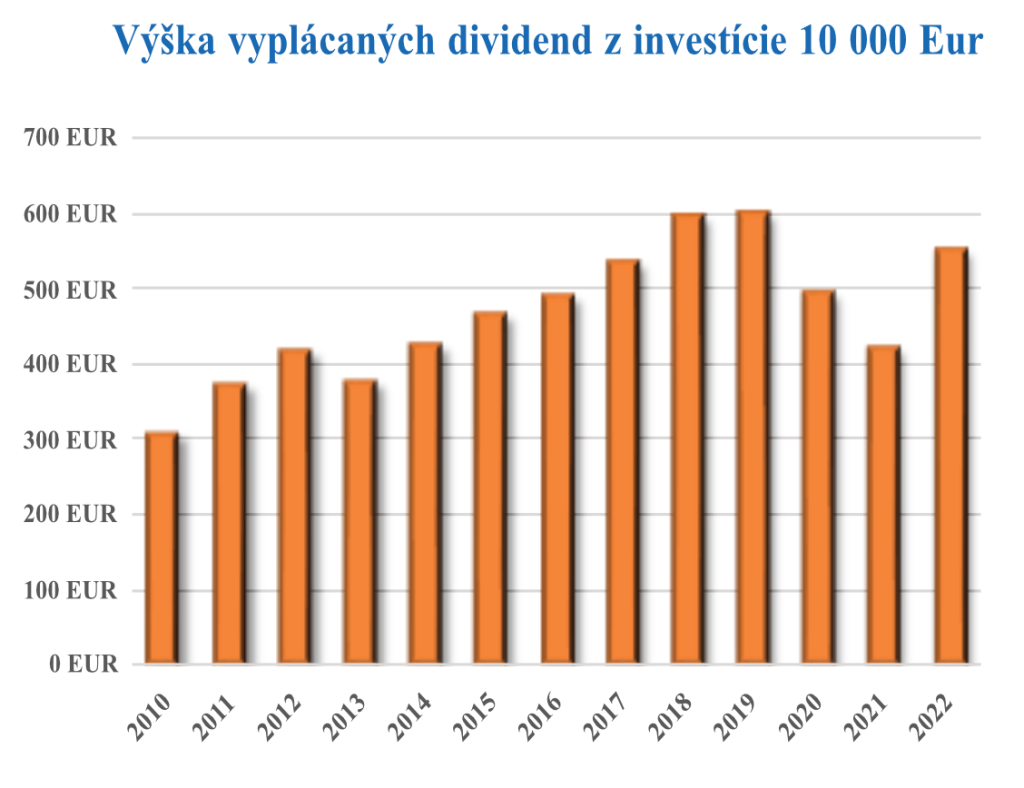

Nižšie vidno graf vyplácaných dividend investorovi, ktorý v roku 2010 nakúpil akcie takéhoto portfólia za 10 000 Eur. Na druhom grafe vidno kapitálové zhodnotenie – teda akú hodnotu majú jeho akcie.

Znamená to, že keby chcel dnes svoje portfólio predať, vráti sa mu 16 000 Eur – teda zhodnotenie 60% a zároveň dostal na dividendách na svoj účet už 6 900 Eur. Znamená to, že jeho celkový výnos je za 12 rokov takmer 130%. Daň z predaja by bola 0%, ale dividendu by bol zdaňoval 7%. Ak by ale dividendu nechcel vyplácať a teda by zvolil triedu fondu reinvestujúceho dividendu. Daň by bola 0%.

Dolfiho TIP! Prečítajte si tiež: Gold nad zlato.

Likvidita je teda vynikajúca, aj výnos nie je zlý, ale riziko poklesov hodnotu v čase je podobné, ako u iných akciových investícií.

Zvažujete investíciu do realít – snáď Vám článok pomôže pri rozhodovaní. Za posledných 10 rokov by bolo víťazom investičné riešenie – kúpiť investičný byt, ale premýšľajte radšej, čo bude nasledujúcich 10 rokov.

Dôležité je poradiť sa so skúseným investičným poradcom. Východiskom by malo byť aj poznanie zloženia Vášho majetku. Mnoho investorov vlastniacich totiž investičné byty má svoj osobný majetok zložený často z 85% nehnuteľností, 10% hnuteľný majetok a 5% sú možno investície vrátane dôchodkových fondov. To nevyzerá ako dobré zloženie majetku už na pohľad.

Pre mnoho investorov je investovanie do realít ľahšie „uchopiteľné“ ako do akcií a zdá sa im riziko ľahšie „čitateľné“, ale to môže byť klam. Ak by ste napríklad investovali pred 10 rokmi do fondu kopírujúceho index S&P500, výnos za posledných 10 rokov by bol 206% – to je ešte viac ako výnos z investičnej nehnuteľnosti. Váha nehnuteľností v indexe S&P500 je 2,58%.

Ak teda plánujete investovať do realít, skúste zvážiť realitné ETF.

Ondrej Faith, Medical & Financial Consulting

Dolfiho TIP! Prečítajte si tiež predchádzajúcu časť: Realitné investície – všeliek alebo klam? (časť I.)