Na Slovensku sme viac rokov po sebe svedkami rastu cien nehnuteľností.

Mnoho ľudí zvažuje nákup nehnuteľnosti za účelom zhodnotenia úspor. Okrem individuálneho nákupu investičných nehnuteľností sú u nás dostupné aj viaceré druhy realitných fondov.

Mám viacero priateľov, ktorí vlastnia a prenajímajú byty a viedol som s nimi diskusie o rentabilite takýchto investícií. Investícia do nehnuteľností – a vlastne do čohokoľvek, nie je len o matematike a štatistike, ale vstupuje tam aj viacero iných faktorov. Pokúsim sa jednoduchým „jazykom“ zhrnúť hlavné možnosti takéhoto investovania a hlavne zhodnotiť „výnos – riziko – likvidita“.

Čo je investičný byt? Je to byt, v ktorom nechcete bývať, ale chcete jeho kúpou dosiahnuť zisk. Zisk rozlišujeme „kapitálový“ – teda rast ceny predmetnej nehnuteľnosti, a „dividendový“ – teda pravidelné platby nájomného, ktoré z prenájmu nehnuteľnosti plynú.

Kapitálový zisk – povedzme, že trojizbový zisk v Bratislavskom v piatom obvode sa dal pred desiatimi rokmi kúpiť za 100 až 120 tisíc Eur. Dnes sa dá predať za 210 až 240 tisíc Eur (prosím – berte ceny ako kvalifikovaný odhad, nie ako priemer ponúk na trhu). Kapitálový zisk je teda 100%. Povinnosť zdaniť zisk dosiahnutý predajom (rozdiel medzi kúpnou a predajnou cenou) nevzniká, nakoľko vlastníctvo trvalo viac ako 5 rokov.

Ak ste však byt prenajímali, dosiahli ste aj „dividendový“ zisk vo forme platieb nájomného. To sa pohybuje v rozmedzí 600 až 750 Eur a príliš sa za tých 10 rokov nezmenilo. Náklady – teda energie sú mimo túto platbu – takže náklady plynúce z vlastníctva nehnuteľnosti počítajme ako nulové. Daň z nájmu je 19%, pričom 500 Eur je oslobodených. Ročný výnos je teda (pri 700 Eurách) 8 400 Eur – daň = 6 899 Eur (neplatí pre všetky prípady – je to príklad jednoduchého zdaňovania).

Dolfiho TIP! Prečítajte si tiež pokračovanie: Realitné investície – všeliek alebo klam? (časť II.)

Na prvý pohľad to vyzerá dobre. Kapitálový zisk za 10 rokov 100% a k tomu „dividendový“ ďalších 69%. Ak chcete aj Vy do tohoto „vlaku“ nastúpiť, uvažujte z nadhľadu a klaďte si „správne“ otázky. Prečo tak výrazne narástli ceny rezidenčných nehnuteľností (bytov)?

Hlavný dôvod bol nenormálny stav úrokových sadzieb, ktorý spôsobil prudký pokles ceny peňazí. Na konci tohoto cyklu boli hypotekárne úvery so sadzbou pod 1%. To spôsobilo rast dopytu po nehnuteľnostiach, ibaže výstavba viazla. Teda nie že by developeri nevedeli navýšiť kapacity, ale povedzme, že tu boli aj iné problémy – so stavebnými povoleniami a rôznymi umelo vytváranými prekážkami.

Teraz začali úrokové sadzby prudko rásť – a to ešte nie sú na dlhodobých priemeroch. Budú teda ceny nehnuteľností rásť podobným tempom, ako posledných 10 rokov? …teda ak stál byt pred 10 rokmi 120 tisíc, dnes stojí 240 tisíc – môže o desať rokov stáť 480 tisíc?

Riziko spočíva v prenajímaní. Nie vždy sa nájde spoľahlivý nájomca. Niekedy sú s ním problémy, byt môže aj zničiť, nezaplatí niekoľko mesiacov nájomné a podobne.

Ceny nehnuteľností môžu aj klesnúť. V individuálnych prípadoch sa môžu dokonca „prepadnúť“. Pojem prepadnúť úzko súvisí s pojmom likvidita. Ak totiž potrebujete niečo (byt) súrne predať a zároveň ceny klesli a predaje sa zastavili, pretože každý vyčkáva na ešte väčší pokles, musí ísť s cenou ešte pod trhovú cenu.

Likvidita znamená, ako dlho potrvá zameniť investíciu za cash – teda za peniaze. Vstupuje do toho aj riziko – teda aké náklady musím vynaložiť, ak chcem tento obchod realizovať. V prípade bytov sa dá likvidita ťažko predpovedať. V nedávnej minulosti bol byt v dobrej lokalite veľmi likvidný. Môžu však byť obdobia, že predaj bude trvať aj niekoľko mesiacov.

Toto je veľmi špecifická situácia, ktorej sa nebudem v článku venovať. Dala by sa kategorizovať ako investičná špekulácia (nie v hanlivom zmysle). Investičné špekulácie často využívajú požičané peniaze na nákup aktív za účelom budúceho zisku.

Dolfiho TIP! Prečítajte si tiež: Gold nad zlato.

Realitné fondy by som rozdelil do štyroch základných kategórií.

Sú to spoločnosti, ktorých portfólio tvoria priamo nehnuteľnosti. Ich vznik je datovaný do roku 1960 v USA. V súčasnosti na trhu v USA vlastnia odhadom 535 000 nehnuteľností v hodnote 4,5 bilióna USD.

REITs fondy najmä vlastnia (najmenej 75% aktív musia byť nehnuteľnosti) a prenajímajú bytové komplexy, zdravotnícke zariadenia, hotely, kancelárske budovy, maloobchodné centrá, logistické centrá a podobne. Vlastnosťou REITs je, že musia minimálne 90% zdaniteľného príjmu vyplatiť investorom vo forme dividend (niektoré vyplácajú 100%).

Ich výhoda – pravidelná dividenda, môže byť pre slovenského investora zároveň nevýhodou. Dividenda sa totiž zdaňuje a zdaňuje sa sadzbou platnou v krajine, kde REIT sídli.

Prologis Reit, Inc. – je globálnym lídrom v oblasti logistických nehnuteľností. K 31.12.2020 úplne, alebo čiastočne vlastnila nehnuteľnosti s celkovou plochou 91 miliónov m2 v 19 krajinách, ktoré prenajíma približne 5 500 zákazníkom (I na Slovensku – Senec). Nakoľko je sídlo Prologis v USA daň z dividendy je 30% (dá sa prostredníctvom špeciálneho formulára znížiť na 15%)

Vonovia se Vlastní viac ako 549 000 bytov (vrátane Deutsche Wohnen) vo všetkých atraktívnych mestách a regiónoch Nemecka, Švédska a Rakúska. Hodnota portfólia je približne 99,2 miliardy eur. Zamestnáva 15 800 zamestnancov. Sídlo Vonovia se je v Nemecku – daň z dividendy je 30%

Unibail Rodamco Westfield vlastní a prevádzkuje 78 vysokokvalitných nákupných centier v 12 krajinách, tiež 10 kongresových a výstavných

miest v Paríži. Portfólio v hodnote 52 miliárd EUR je rozdelené: 87 % v maloobchode, 6 % v kanceláriách, 5 % v kongresových a výstavných priestoroch a 2 % v službách. Sídlo Unibail Rodamco Westfield je vo Francúzsku – daň z dividendy je 28%

REITs ponúkajú spoľahlivý dividendový výnos. Niektoré sú úzko zamerané na konkrétny druh nehnuteľností – napríklad Unibail Rodamco – maloobchodné centrá (v minulosti aj Aupark v Bratislave) a môžu byť ovplyvnené nepriaznivým vývojom v danom sektore – Unibail Rodamco napríklad zastavil výplatu dividend na tri roky, kvôli karanténam spôsobených opatreniami proti pandémii coronavírusu. Napriek tomu sú široko diverzifikované, pretože vlastnia desiatky až stovky nehnuteľností vo viacerých krajinách. REITs sú vysoko likvidné, nakoľko majú podobu akcií a dajú sa okamžite zobchodovať na burze. Cena akcií sa však denne mení a vplyvom narastajúcich úrokových sadzieb je ich cena nízka. Na druhej strane hodnota nehnuteľností v portfóliu je stále vysoká, pretože ceny stavebných materiálov a prác nedovoľujú stavať nehnuteľnosti za tie ceny ako v minulosti.

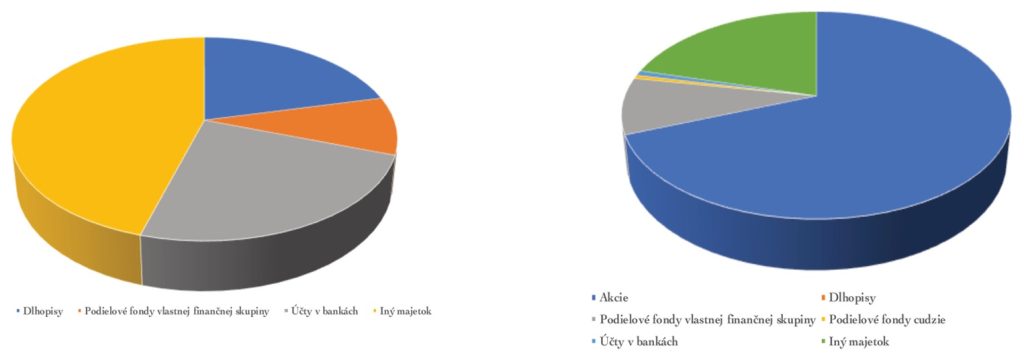

Slovenská legislatíva umožňuje vytvoriť takzvaný špeciálny fond nehnuteľností. Na Slovensku ich poznáme niekoľko a niektoré z nich budú mať za sebou takmer 20 rokov existencie. Portfólio týchto fondov sa neskladá len z realitných investícií, ako príklad grafy portfólií jedného z novších a jedného z najstarších realitných fondov.

Do realít tieto fondy investujú buď prostredníctvom dlhopisov realitných spoločností alebo majetkovej účasti v realitnej spoločnosti. Tieto realitné spoločnosti ale nie sú verejne obchodované REITs, ale tzv SPV (special purpose vehicles) – voľne prekladané spoločnosti špeciálneho určenia.

Prečo SPV? Je výhodnejšie pre fond, ak budovu nekúpi priamo do svojho majetku, ale kúpi spoločnosť špeciálneho určenia, ktorá túto nehnuteľnosť vlastní. Má to svoje výhody, ale aj nevýhody.

Špeciálne fondy nehnuteľností sú likvidné podobne ako REITs, len sa s nimi neobchoduje na burze, ale správca musí umoriť Vaše podiely. V zásade je to otázka niekoľkých dní. Ibaže – ibaže v prípade nepriaznivých okolností môžu tieto fondy pozdržať výplatu podielnikov až na niekoľko mesiacov (samozrejme je súčasťou ľudskej psychiky predpokladať, že to sa nestane).

Fondy sú relatívne diverzifikované, ale asi nie dosť na to, aby v prípade fatálneho zlyhania budovy – napríklad požiarom, alebo chybou statiky ako napríklad v prípade Apollo biznis centra v Bratislave, neutrpeli straty. Samozrejme – poviete si, je tu poistenie – ale. Nedávno som na základe dopytu od klienta posudzoval potrebu individuálneho poistenia jeho bytu. Ostal som prekvapený keď som zistil, že nová budova v známom bytovom komplexe, kde má byt je poistená na 2,5 milióna Eur a keďže poznám jedného z projektantov, potvrdil mi že investičné náklady na jej výstavbu boli minimálne dvojnásobne vyššie. Pritom práve táto budova bola typicky vhodná aj pre realitné fondy.

Výkonnostne sa tieto fondy pohybujú okolo 3 – 4% p.a. Ak by sme to mali prirovnať k investičnému bytu spomínanému v prvej časti, tak za posledných 10 rokov dosiahli výnos okolo 50% (ktorý sa zdaňuje 19% daňou), pričom investičný byt viac ako 180%. Ale treba brať na zreteľ aj to, že riziko je menšie ako v prípade vlastníctva jedného bytu a investovať sa dá od sumy v desiatkach Eur, pričom na byt potrebujete desiatky tisíc Eur.

Ondrej Faith, Medical & Financial Consulting

Dolfiho TIP! Prečítajte si tiež pokračovanie: Realitné investície – všeliek alebo klam? (časť II.)