Po „žatve“ v roku 2021 prišiel rok 2022 so silnou korekciou, ktorá bola spôsobená aj vplyvom neočakávaných udalostí.

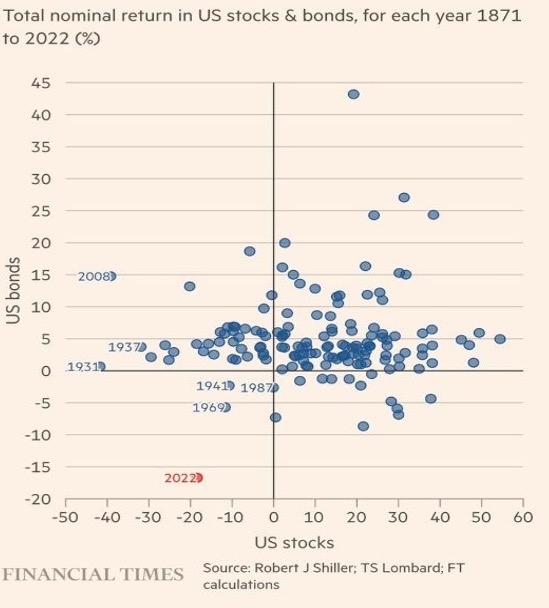

Najmä vojna na Ukrajine a následná búrka na trhu s energetickými komoditami zatočili s inflačnými plánmi centrálnych bánk, ktoré museli vynakladať na jej skrotenie čoraz viac úsilia v podobe agresívneho rastu úrokových sadzieb. To zlikvidovalo vidiny na ďalší rok nadpriemerných ziskov a naopak, prišiel najhorší rok pre akciovo-dlhopisového investora v histórii.

Graf 1: Výsledky jednotlivých rokov akciovo-dlhopisového portfólia od roku 1871, zdroj: Financial Times

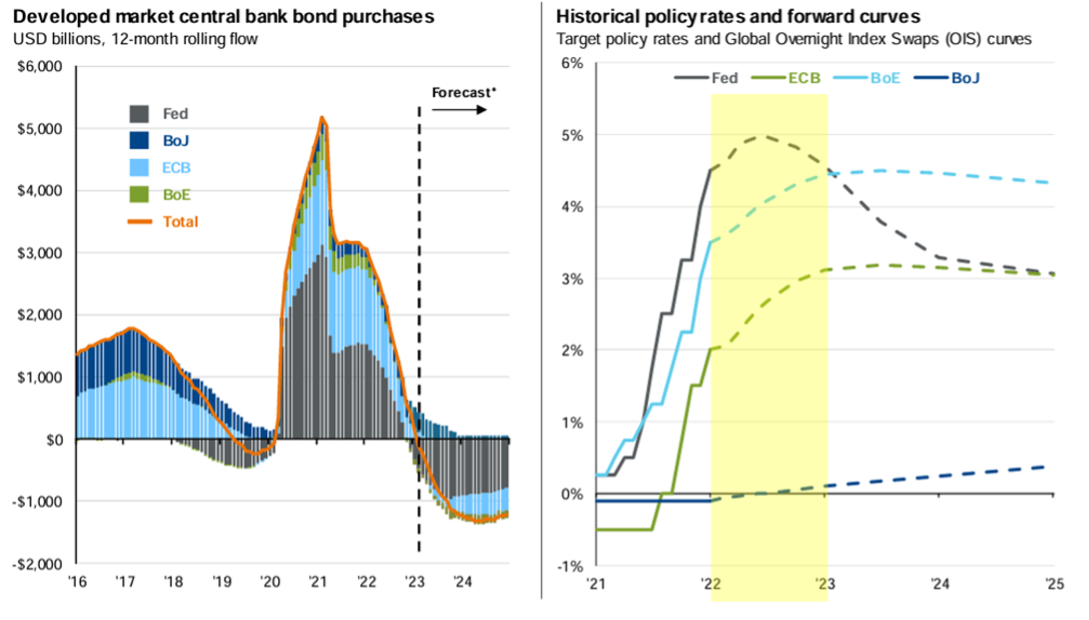

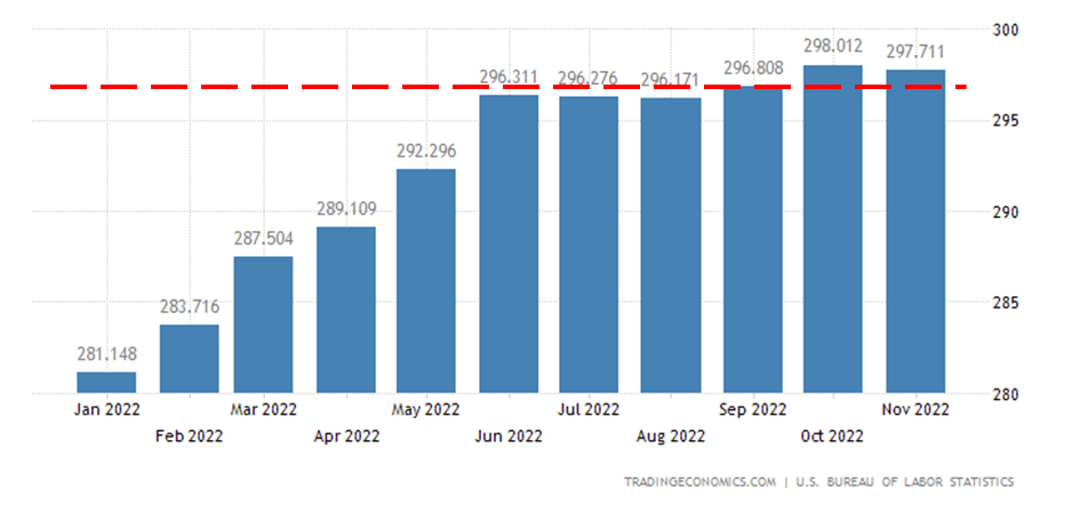

Aj v roku 2023 sa centrálne banky budú snažiť znížiť infláciu k ich stanovenému cieľu dvoch percent. Očakávame, že v prvej polovici roka bude kulminovať rast sadzieb, ktorý už v USA pribrzdil rast cien. Zvyšok práce spraví bázický efekt. Ak sa podarí udržať ceny na súčasných úrovniach, v máji by sa inflácia v USA mohla priblížiť k cieľu – 2 % (viď graf 3 – Index cien v USA).

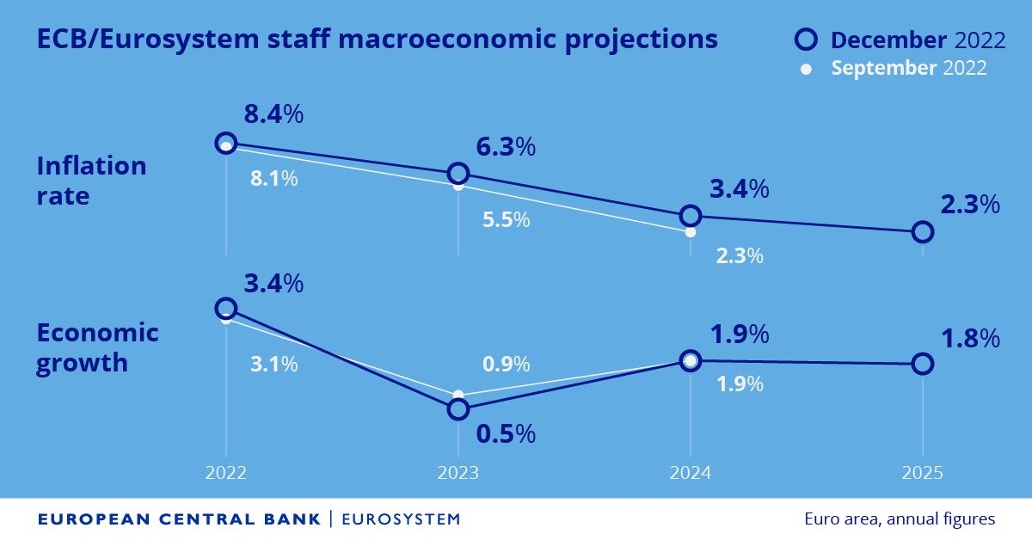

Pravdepodobnosť tohto scenára narastá, keďže v prvom kvartáli bude pokračovať uťahovanie menovej politiky a rast úrokových sadzieb až k úrovniam okolo 5 %. V eurozóne si na pozitívne efekty menovej politiky budeme musieť počkať. ECB by sa mohla priblížiť k cieľu inflácie na jeseň 2023.

Graf 2: Cyklus menovej politiky vo svete, zdroj: JP Morgan

Pomáhať by tomu mal hlavne bázický efekt. V USA sa už 6 mesiacov darí držať ceny stabilné a tým, že sa porovnáva medziročná zmena (január s januárom, február s februárom, atď.), ak sa podarí udržať ceny na súčasných úrovniach, americká inflácia bude v cieli už pred letom. V lete môže byť dokonca blízka nule. V EÚ si na tieto pozitívne efekty reštriktívnej menovej politiky budeme musieť ešte chvíľu počkať. Viac by sa to na cenách mohlo prejaviť v druhej polovici roka 2023.

Graf 3: Cenový index v USA; zdroj: tradingeconomics

Je viac ako isté, že dôjde k spomaleniu ekonomickej aktivity. A to nielen na starom kontinente, ale aj na opačnej strane Atlantiku. Čo je však stále neznáme je, aké veľké škody v ekonomike vyvolá najagresívnejšie zvyšovanie sadzieb v histórii. Dokáže túto zmenu finančných podmienok ekonomika absorbovať bez rastúcej nezamestnanosti a bankrotujúcich firiem? Aký rozsah spomalenia ekonomík si to vyžiada? Bude recesia plytká alebo hlboká?

Graf 4: Ekonomické projekcie ECB, zdroj: ECB

Čínska ekonomika a jej akcie vyzerajú nateraz veľmi dobre. Po slabých rokoch a výraznom poklese je možné, že si ekonomika červeného draka začne vyberať svoje lepšie časy. Komunistická vláda po masívnych protestoch opúšťa politiku nulového Covidu aj za cenu najvyššieho počtu nových prípadov v krajine, môže to však pomôcť ekonomike. Pre roky 2023-2024 sa projektujú pre čínske spoločnosti najvyššie marže zo všetkých hlavných regiónov. Valuačne sú čínske akcie naďalej lacné, jedinou pachuťou pre investorov ostáva tamojší režim a geopolitické riziká s ním spojené.

Za investičnú príležitosť číslo jeden naďalej považujeme akcie. Z regiónov preferujeme USA, Čínu a eurozónu. Očakávame, že hodnotovým akciám sa naďalej bude dariť lepšie ako rastovým, nakoľko prichádza fáza ekonomického spomalenia. S obratom ekonomického cyklu sa karta otočí aj medzi hodnotovými a rastovými titulmi.

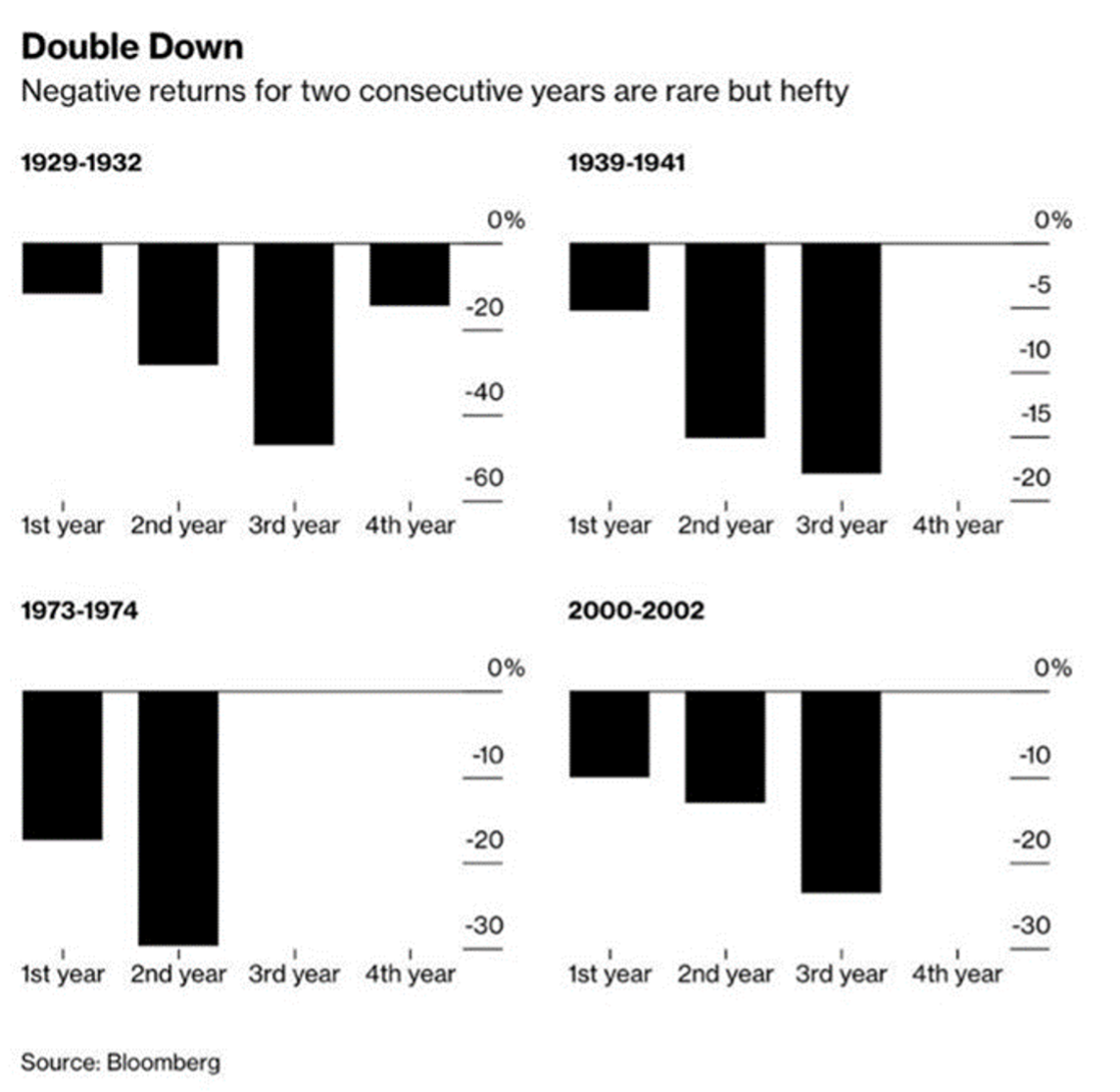

Štatistika hrá v prospech investorov, keďže za posledných 100 rokov boli len 4 obdobia, kedy sme videli dva negatívne roky na akciách po sebe:

1929-1932 – Veľká hospodárska kríza

1939-1941 – II. svetová vojna

1973-1974 – ropné šoky

2000-2002 – prasknutie internetovej bubliny dot.com.

Graf 5: Obdobia dvoch a viac po sebe negatívnych rokov v histórii US akciového trhu, zdroj: Bloomberg

Pri poslednom raste úrokových sadzieb sa dlhopisy opäť stávajú atraktívne. Rok 2023 by mohol byť výborný na budovanie dlhopisových pozícií s dlhou splatnosťou a vyššou duráciou. Práve tieto dlhopisy budú rásť rýchlejšie pri opätovnom znižovaní sadzieb, kam už investori postupne budú sústrediť svoju pozornosť.

Kryptomeny ostanú zatiaľ pod tlakom ako barometer rizikového apetítu. Komodity svoj potenciál nateraz z väčšej časti vyčerpali a ak nepríde k novému externému šoku, je pravdepodobné, že sa budú obchodovať v širšom pásme.

Za hlavné riziká pre rok 2023 považujeme:

Dominik Hapl, Portfolio Manager/Analytik, Across Private Investments